🧭 エンジェル税制とは?

エンジェル税制は、未上場の中小企業に対して個人投資家が出資した場合、投資家に所得控除や株式譲渡益の非課税などの税制優遇を提供する制度です。企業側はこの制度を活用することで、資金調達のハードルを下げ、成長の加速につなげることができます。

【企業のメリット】

個人投資家(エンジェル)からの投資を受けるチャンスが増えます。

【個人投資家のメリット】

投資した年に所得税の優遇措置を、株式を売却して損失が発生した場合に所得税および住民税の優遇措置を受けることができます。

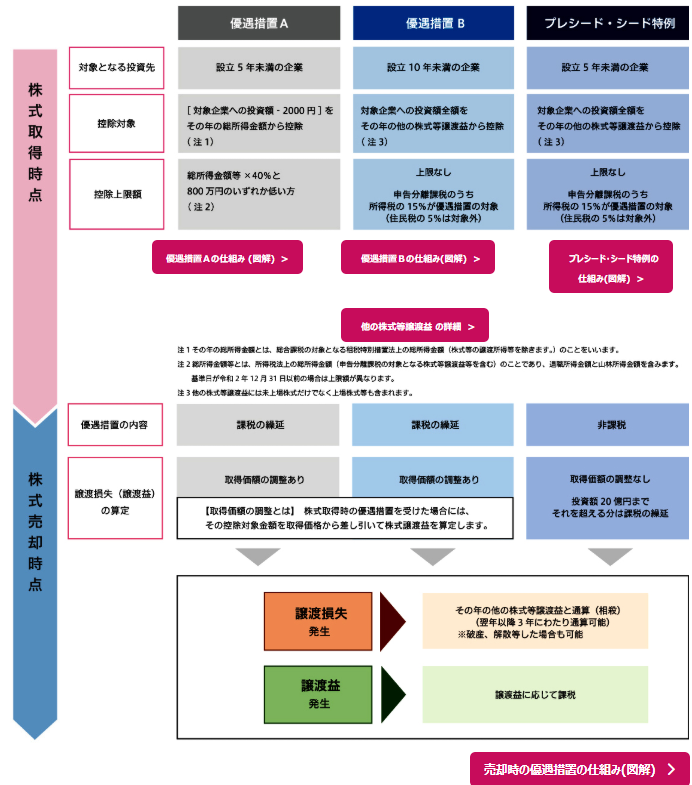

税優遇の内容

個人投資家は株式取得時点、株式売却時点のそれぞれの時点において、税制上の優遇措置を受けることができます。

優遇措置を受けるためには、基準日において企業要件と個人投資家要件をすべてみたす必要があります。

要件

申請取り下げになる原因として、企業要件1、個人投資家要件1および個人投資家要件2に反することが多いという傾向にありますので、特にご留意ください。

- 特定の株主ないし特定の株主グループの保有する株式数の割合(持株割合)が5/6を超えないこと

- 大規模法人ないし大規模法人グループの所有に属さないこと

- 未上場・未登録の株式会社で、風俗営業等に該当しないこと

- 中小企業であること

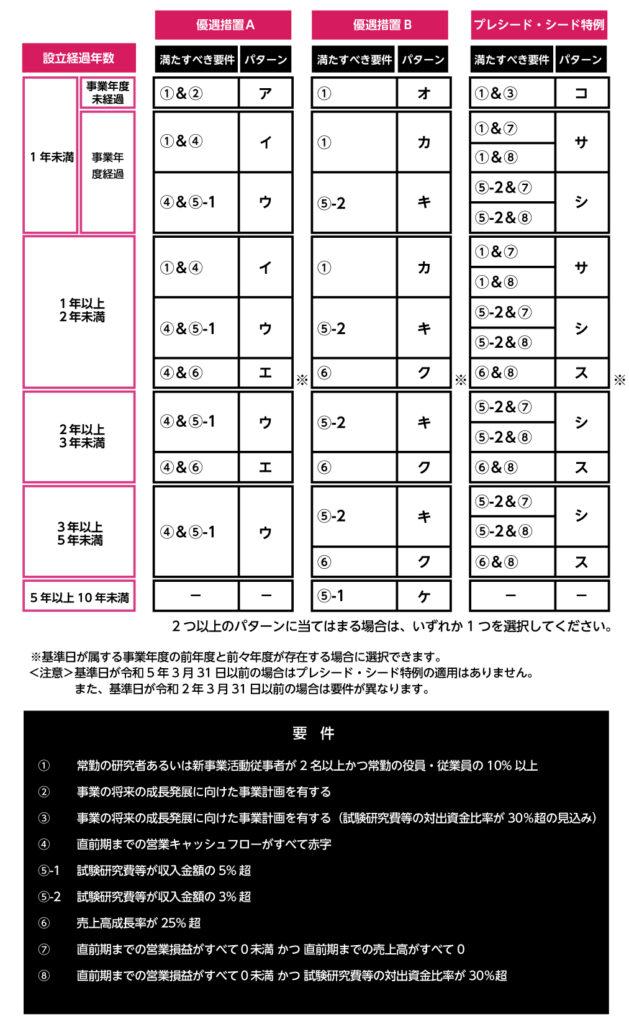

- 企業の設立経過年数に応じた要件をみたすこと

- 金銭の払込みにより、対象企業が新規に発行した株式を取得していること

- 同族会社判定の基礎となる株主ないし株主グループに属さないこと

設立経過年数に応じた要件をみたすこと

申請手続きの流れ

手続きの全体像

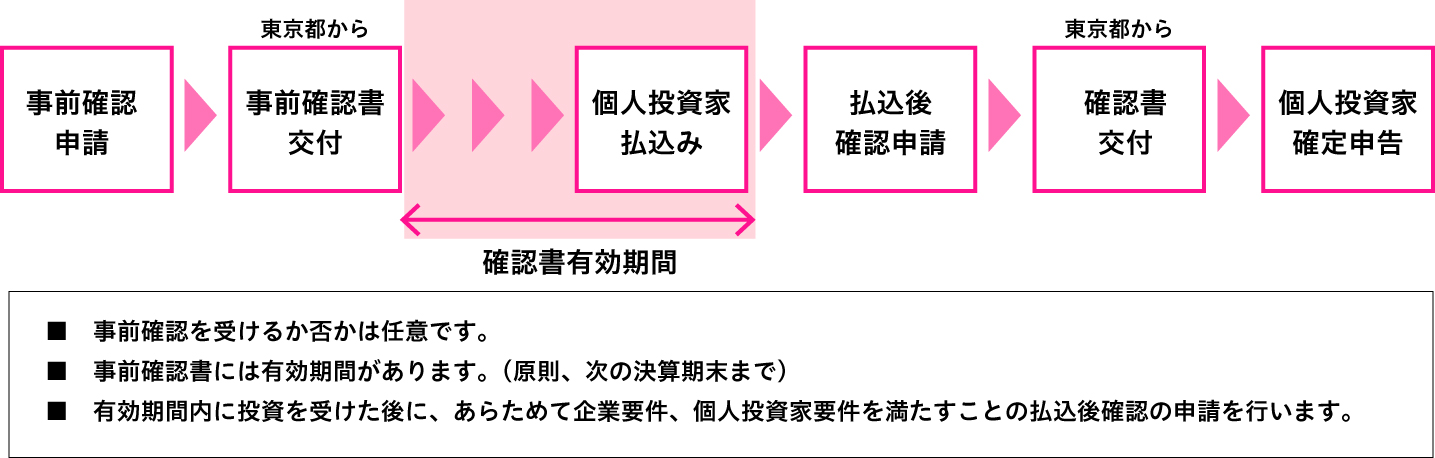

エンジェル税制の申請は、企業が本店所在地の東京都に対して行います。基準日において要件をすべて満たしている場合、東京都が企業に対して確認書を交付します。

企業に投資した個人投資家の方がエンジェル税制の優遇措置を受けるためには、最終的に確定申告を行うまでに、以下のプロセスを経る必要があります。

事前確認申請のメリット(優遇措置A・B共通)

事前確認申請を行うことで、企業・投資家双方に以下のようなメリットがあります:

- 税制適用の確実性が高まる

都道府県から確認書が交付されることで、税制優遇の対象企業であることが公式に認定されます。 - 投資家への信頼性向上

投資判断の材料として、確認書の有無は大きな安心材料となります。特に優遇措置Bでは任意申請ですが、確認書があることで確定申告時の証拠資料として有効です。 - 資金調達の促進

事前確認済み企業は、税制優遇の対象であることを明示できるため、投資家の関心を集めやすくなります。 - 公的な情報公開によるPR効果

東京都など一部自治体では、事前確認済み企業の情報を公式ウェブサイトで公表しており、スタートアップの認知度向上にもつながります。

提出書類

ケースによって変わります。

東京都のページをご参照ください。

東京都の事前確認済み企業一覧の公表制度

東京都では、事前確認を受けた企業のうち希望する企業について、以下のページで情報を公表しています。

掲載内容には、企業名・所在地・代表者・設立日・資本金・優遇措置の種類(A・B)・有効期限・法人番号・ホームページURLなどが含まれます。これにより、投資家は制度対象企業を事前に確認でき、企業側も信頼性の高いPRが可能になります。

実務上の注意点

| 項目 | 内容 |

|---|---|

| 保有期間要件 | 2026年以降は、取得した株式を翌年末まで保有しないと非課税措置が適用されない(例外あり) |

| 書類の正確性 | 誤記や漏れがあると認定が取り消される可能性があります |

| 制度改正への対応 | 毎年制度が見直されるため、最新のガイドラインを確認することが重要です |

| 投資家への説明責任 | 税制優遇は企業が保証するものではなく、投資判断は投資家自身の責任で行う必要があります |